- העלאת הריבית הקרובה היא בחודש דצמבר, והשוק מתמחר אותה והעלאות נוספות בשל צפי לעליות אינפלציוניות. אנו צופים בשינוי חד של רמת האינפלציה עקב המדיניות הכלכלית של דונלד טראמפ.

- ההשקעות המומלצות בתקופה הבאה בתחום המנייתי הן בסקטורים הבאים: תעשייה, פיננסים, תחבורה, שירותים, אנרגיה ופארמה לעומת סקטור הטכנולוגיה ומניות באירופה שלא יהנו מהמצב החדש.

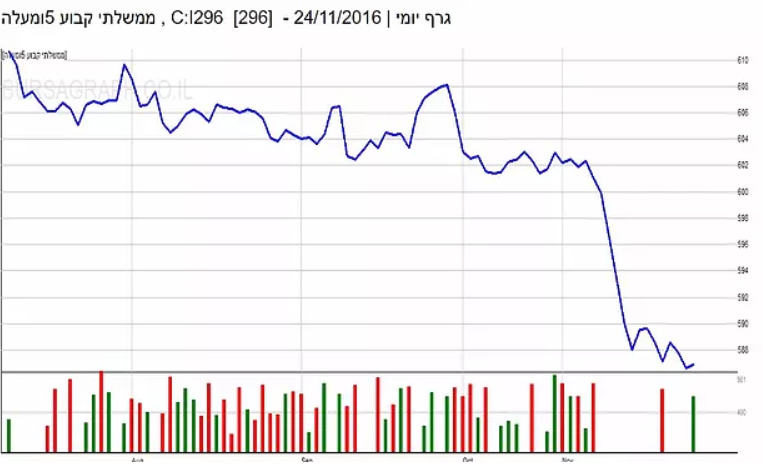

- אג"ח ממשלתיות שקליות לטווח הארוך ירדו בצורה חדה.

המדיניות של דונלד טראמפ

כפי שאנו מנתחים את האמרות והנאומים, אנו צופים להתפתחות אינפלציונית משמעותית, שכן אחד ההתבטאויות של דונלד טראמפ לגבי רמות החוב הגבוהות של ארה"ב היא שיש לייצר אינפלציה חדה על מנת להוריד את הערך הריאלי של הכסף וכך להתמודד עם רמות החוב. בשונה מהמדיניות הפיסקאלית הנהוגה בעולם ושל ברק אובמה לצמצום הוצאות הממשלה והגדלת מיסים, טרמפ רוצה לפעול הצורה הפוכה ולהוריד את מס החברות מ-40% ל-15% וכן את המיסים הישירים של האנשים. בנוסף, כמו סיסמת הבחירות שלו: "Make America Great Again", להשקיע סכומים גדולים בתשתיות וביצירת מקומות עבודה. כל זאת אמורים להגדיל את הצמיחה של התוצר האמריקאי משמעותית, ועם זאת להגדיל את הגירעון של הממשל באופן משמעותי.

שוק האג"ח

ההתפתחות האינפלציונית שצפויה להיגרם מהמהלכים של דונלד טראמפ, צפויים להשפיע לרעה על אג"ח ממשלתיות שקליות, שכן כבר היום הריביות בהן נמוכות, ובסביבה כלכלית של עליה גבוהה באינפלציה,

התשואה הריאלית תהיה שלילית ולא תדביק את קצב עליית המחירים. לעומת זאת, אג"ח צמודות מדד יהנו מהעלייה החדה באינפלציה, כלומר אנו עוברים מסביבת אינפלציה נמוכה לגבוהה, מה שיתמוך בהשקעה באג"ח צמודות מדד, צמודות מט"ח ובריבית משתנה עקב הציפיות להעלאת ריבית גם בישראל.

שוק המניות

- שוק המניות שסבל בשנים האחרונות מהמדיניות הפיסקלית באירופה וארה"ב, צפוי לקבל מגמה חיובית עקב המדיניות הפיסקלית המרחיבה. הסקטורים שייהנו בעיקר יהיו של חברות בעלות שיעור מס גבוה עקב חשיפה גבוה לפעילות בארה"ב, לדוגמא חברת טכנולוגיה כמו גוגל שחלק גדול מהפעילות שלה נמצא במקלטי מס, לא תהנה משמעותית מהמדיניות החדשה לעומת חברות אחרות שפועלות בארה"ב עם שיעורי מס גבוהים.

- סקטור נוסף שצפוי לעלות לאחר שנה קשה מאוד הוא של מניות הפארמה שהשיג תשואות שליליות חדות בשנים האחרונות. הניצחון של דונלד טרמפ, שאינו דוגל בהתערבות ממשלתית במחירי התרופות בניגוד ליריבתו קלינטון צפוי לתמוך משמעותית בסקטור, ובבורסה הישראלית במניות טבע, פריגו, אופקו ומיילן המהוות כ30% מת"א 100.

- הרגולציה הגבוהה שקיימת בסקטור הפיננסים אשר פגעה ביכולת הבנקים לתת אשראי, צפויה לרדת משמעותית יחד עם עליית הריבית ולתמוך בבנקים ובמוסדות הפיננסיים בארה"ב.

- חברות תעשייה, שירותים ותשתיות שמוטות לפעילות בארה"ב ירוויחו מהורדת המס, וכמו כן הגידול בהוצאות הממשלה צפויות לתמוך בהם ובכלכלה האמריקאית.

לסיכום

- שוק האג"ח שנמצא בטלטלה כעת טומן בתוכו הזדמנויות רבות, בעיקר באפיק הצמוד ובאג"ח קונצרניות. שם יש סדרות של בתשואות אטרקטיביות להשקעה, בטווח הקצר נפגע כלל שוק האג"ח מהשינוי בסביבה הכלכלית בעיקר בשל ירידות של האג"ח הממשלתיות והרבה אגרות חוב קונצרניות בעיקר באפיקים הצמודים נמצאים בנקודת כניסה נוחה להשקעה. אנו לא השקענו באג"ח ממשלתי שירד באופן חד החודש עקב חוסר כדאיות כלכלית של אפיק זה כפי שצינו.

- הערכתנו לגבי סקטור המניות היא כי שינוי במדיניות הפיסקלית הצפויה, ובמיוחד הורדת המיסים בארה"ב גורמים להזדמנויות משמעותיות בשוק המניות בשנה הקרובה ואנו שוורים על השוק.

איתי ליפקוביץ הינו מנכ"ל הורייזן בית השקעות

הנתונים, המידע, הדעות והתחזיות המתפרסמות באתר זה מסופקים כשרות לגולשים. אין לראות בהם המלצה או תחליף לשיקול דעתו העצמאי של הקורא, או הצעה או שיווק השקעות או ייעוץ השקעות ב: קרנות נאמנות, תעודות סל, קופות גמל, קרנות פנסיה, קרנות השתלמות או כל נייר ערך אחר או נדל"ן – בין באופן כללי ובין בהתחשב בנתונים ובצרכים המיוחדים של כל קורא – לרכישה ו/או ביצוע השקעות ו/או פעולות או עסקאות כלשהן. במידע עלולות ליפול טעויות ועשויים לחול בו שינויי שוק ושינויים אחרים. כמו כן עלולות להתגלות סטיות בין התחזיות המובאות בסקירה זו לתוצאות בפועל. לכותב עשוי להיות עניין אישי במאמר זה, לרבות החזקה ו/או ביצוע עסקה עבור עצמו ו/או עבור אחרים בניירות ערך ו/או במוצרים פיננסיים אחרים הנזכרים במסמך זה. הכותב עשוי להימצא בניגוד עניינים. פאנדר אינה מתחייבת להודיע לקוראים בדרך כלשהי על שינויים כאמור, מראש או בדיעבד. פאנדר לא תהיה אחראית בכל צורה שהיא לנזק או הפסד שיגרמו משימוש במאמר/ראיון זה, אם יגרמו, ואינה מתחייבת כי שימוש במידע זה עשוי ליצור רווחים בידי המשתמש.